在中国西南省份贵州独山县影山镇,一座“天下第一水司楼”高99米,屹立在群山间毫不逊色。

今年6月,新华社记者还用无人机航拍水司楼,称其为“水族人民的文化符号和智慧的象征”。仅仅两个月后,中国纪检监察报通报了独山县委原书记潘志立被免职,他主导的这座水司楼立刻被批评为“形象工程、政绩工程”。舆论风向随之急转,“天下第一水司楼”成了“天下第一烂尾楼”。

这座楼背后的发展逻辑也令人咋舌,独山县每年财政收入不足人民币10亿元,潘志立却疯狂举债投资打造大型景区和高尔夫球场,被免职时留下400亿债务,大部分债务年利息超过10%。这意味着独山县即使每年把所有财政收入用来还债,还不够偿还利息。

水司楼背后隐藏的举债发展逻辑,似乎成了中国宏观经济在微观层面的一个极端表征。

中国经济高速发展40年后累积了不少问题,债务尤甚。因此每到岁末年终,很多西方经济学家都会发出唱衰之声。但每次却不得不承认低估了中国政府对经济的干预手段和调控能力。

然而这并不妨碍他们在下一年继续唱衰,因为中国经济的隐疾并未消除,甚至有所加重,只是迟迟未爆发。

2019年即将过去,悬而未决的问题始终没变;2020年,中国经济会摆脱阴霾,还是碰壁搁浅?

冲向中国的“灰犀牛”

“2019年是过去十年最糟糕的一年,却可能是未来十年最好的一年。”

今年伊始,这句话流行于中文互联网。有人说,它挑明了中国经济潜藏的重大危机;反驳者认为,这是用文字游戏来贩卖焦虑。

今年将尽,这句话的前半句似乎已成为现实。

年初,中国的官方媒体组织了一场以“预见未来”为主题的影响力峰会。曾任中金公司CEO的前中国总理朱镕基之子朱云来,却给出了令人不安的“预见”。

“现在投资的规模非常大,在建工程175万亿,这还是2016年的数字。这170多万亿是什么意思?是当年GDP的2.3倍左右。这个数字在2002年的时候是1.1倍。这个比例太大了。”

中国国际经济交流中心研究员张茉楠曾撰文表示,中国投资的迅速增长主要来自银行信贷,而“投资—债务—信贷”正在形成一个相互加强的风险循环。如果产能扩张是建立在信用扩张基础上,产能危机就必然会引起非常大的金融风险和坏账风险。

简言之,规模庞大的投资背后是规模庞大的债务,如果投资的产出不利,造成债务违约,传导至银行体系,造成整个经济的系统性风险。

陷入债务危机的独山县不是孤例,从政府到企业,中国债务违约的风险已非暗流涌动,越来越显见于经济数据之中。

惠誉数据显示,2019年中国民营企业债务违约数量已大增至历史纪录高位,前11个月,民营企业发生人民币债务支付违约达4.9%,高于遭遇P2P雷暴的2018年。惠誉估计中国境内企业债务规模达到19万亿人民币。

长达40年的高速发展,让中国的资产价格不断上涨,无论企业还是居民,都进行大量的投机性贷款。一旦资产带来的收入不足以支付利息,结果只能进行借新还旧的“庞氏骗局”式融资。发生在独山县的恰恰是这一幕。

此时的金融体系像一个内部翻滚的压力锅,随时可能顶开盖子,全面爆发危机,然后进入漫长的金融去杠杆时期。30年前发生在日本的恰恰是这一幕。

美国经济学家海曼·明斯基对此有精妙的分析,因此崩溃发生刹那被称为“明斯基时刻”。

早在2017年,“警惕明斯基时刻”就出现在中国央行前行长周小川的讲话中。然而,它会不会到来,何时到来,以何种方式到来?没人知道。

从债务危机到金融风险

今年夏秋之际发生的一连串事件,让外界几乎窥见了危机的蔓延。

5月24日,包商银行出现严重信用风险,被央行及银保监会实行联合接管,为20年来首例。路透社称这一事件揭开了中小银行风险的“潘多拉之盒”。

8月,锦州银行披露财报,不良贷款余额近300亿元。中国媒体财新报道,该行董事长张伟随即外逃美国,飞机起飞前一刻被拦截,12月19日张伟罹患癌症离世。

10月,河南的伊川农商行原董事长康凤立被调查,该银行将破产的消息疯传,引发储户挤兑。为了稳定局势,伊川县甚至调来资金,垒成现金墙。

仅一周后,辽宁省营口沿海银行再次遭到挤兑。营口也有样学样,通过垒”现金墙”的方式安抚储户。

一连串中小银行危机,背后是违约率上升造成的流动性紧张。路透社形容,“资金危机幽灵徘徊不去”。

中国的经济危机是否会在2020年,以这个幽灵的突然现身而展开?

“经济危机比你想象中要花更长时间才会到来,然而一旦到来,发生的速度比你想象中快得多。”美国经济学家多恩布什如此形容1994年的墨西哥经济危机。

由于之后多次经济危机都符合这种“漫长酝酿,一夜爆发”的特征,后世称其为多恩布什法则。

22年后,经济学家米歇尔·渥克出版《灰犀牛》,书中引用多恩布什法则,提出“灰犀牛”的概念,形容大概率且影响巨大的潜在危机。

三年之后,即今年初,这个词进入了中国官方语境。习近平告诫一众省部级官员提高警惕,防范“灰犀牛”事件。

沃克也颇为骄傲地在她的个人网站介绍自己的作品,“中国第一畅销的英文书——一本正在影响中国未来规划和政策的书”。

中国似乎逐渐对潜在的危机充满警惕。讽刺的是,“灰犀牛”是指发生危机的风险显而易见,但是由于不作为或少作为,直到犀牛冲至眼前,任何补救已来不及,最终被撞翻在地。

那么,中国是否已经到了躲无可躲的地步?

被打脸的诺奖得主

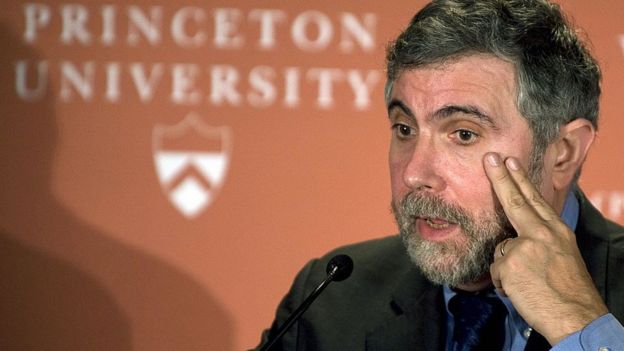

美国经济学家克鲁格曼1996年成功预言亚洲经济危机,因此爆红,并在2008年获得诺贝尔经济学奖。

克鲁格曼再次预言时,目标指向中国。2011年,克鲁格曼撰文,列举所观察到的中国经济:巨额基建投资、房价高企、债务激增,“展现出经济泡沫的所有典型特征”,因此有理由担心一场金融和经济危机将在中国发生。

谈及中国经济,媒体热衷于报道中国不断下滑的GDP增速,但GDP增速放缓的原因却难有全面分析。克鲁格曼看到症结,指出中国的深层问题,但他忽视了中国政府对经济干预的能力之强,手段之多,效率之高。

克鲁格曼所说的泡沫从2008年中国推出“四万亿”计划开始膨胀,逐渐展现出很强的后遗症。

然而2014年到2017年,中国政府通过房地产去库存,让整个房地产产业链的债务转化了城镇居民的住房贷款,化解了地产商和银行的债务压力。通过供给侧结构性改革,削减过剩产能,让能源和原材料价格复苏,一众大型工业企业利润上升,还债压力骤减。

2017年底中文互联网广为流行一篇文章,阐述了中国处理潜在危机的这一逻辑,并隐晦地表示政府在把累积的金融风险转化到居民身上,以排掉前路的雷。文章起了个《世间已无明斯基》的标题,暗指中国政府的雷霆手段和调配效率,使“明斯基时刻”不会发生在中国。

克鲁格曼正是忽视了这点,因此他预言的经济危机,在过去八年一直没有发生。

但克鲁格曼并不死心,今年他再次撰文,指出中国经济的高度不平衡——极端高企的投资与国内消费的不平衡,而中国对外顺差早已大不如前,高到不正常的投资隐藏巨大的风险。

2019年,“灰犀牛”的威胁再临,不过克鲁格曼学乖了,他没再把话说死。八年之后,中国会真的遇上大麻烦,还是用非常手段压制危机?

“老实说,我不知道。”

改革与变数

另一些经济学家则更愿意给出药方。2019年的达沃斯论坛上,伦敦政治经济学院副教授金刻羽表示,外界过度沉溺于关注中国经济增长放缓和高负债,这些只是症状,真正问题在于金融系统如何使资金流到经济体中生产力更高的部分。

在中国,投资和信贷大多给了国有企业,以及有政府兜底的城投公司(比如独山县案例),而非民营企业,民营企业只好用利率更高的影子银行,形成“挤出效应”。

这种资源错配,使资金流向低效率领域,进一步加大了系统性的金融风险。一旦经济不景气,企业利润难以偿还利息,将爆发系统性金融风险。

金刻羽认为,根本上,问题在于要打通储蓄和投资之间的管道,让资本流向合理的领域,释放私营部门和科技领域的迟来的潜力和推动力。资金注入更有效率的地方,使违约风险降低,经济将进入更良性的循环。

“我们总是可以说经济在长期是向好的,但如果不解决这个问题,这种预期是不会实现的。”

中国不是毫无知觉,除了用行政手段分散风险,近年来中国政府还实施一系列的去杠杆措施,消解债务风险,硬生生承担GDP增速的下滑。

让中国决策者没想到的是,美国在此时发动对中国的贸易战。不断白热化的关税升级,使中国不得不托底经济,而暂缓“去杠杆”。

2019年两会,中国政府宣布,财政赤字率拟按2.8%安排,比此前一年预算中的赤字率高0.2个百分点,国有大型商业银行小微企业贷款要增长30%以上,加快实施一批重点项目,完成铁路投资8000亿元、公路水运投资1.8万亿元等。

“去杠杆”几乎变成了“加杠杆”。

在外部的打击和干扰下,中国还能用非常手段处理眼前这头“灰犀牛”吗?或许我们借用克鲁格曼的话比较明智——老实说,真不知道。

但我们可以知道的是,风险被分散但未被消除,威胁是真实的。

经济危机未必会发生在2020年,但世间真的再无明斯基了吗?

转自:BBC